令和5年10月1日(2023年10月1日)から開始されるインボイス制度ですが、

「最近聞くけどよくわからない」「何が変わるの?」「何か準備することはあるの?」

このような疑問や不安はありませんか。

そんなあなたに、今回はインボイス制度の基礎を解説します。

目次

インボイス(適格請求書)制度とは?

インボイス制度の正式名称は「適格請求書保存方式」といいます。

適格請求書とは、要件を満たした請求書のことです。

この制度を一言でまとめると、

適格請求書を利用して納税を行うことで、消費税の仕入税額控除を実現することができる。

というものになります。

以下では完全理解に向けて、順を追って解説していきます。

インボイス制度に必須!消費税の理解について

「なぜ消費税について?私はインボイス制度が知りたいのに」と思ったかもしれません。

しかし、消費税の理解なしにインボイス制度を理解することはできません。

下図をご覧ください。消費税の仕組みは

事業者は、仕入先に支払った消費税50円と、売上時にもらった消費税100円の差額である50円を税務署に支払う。

というものです。

これは、全ての事業者が納めるものではなく消費税の課税事業者(※1)となった場合にのみ納める必要があるものです。

つまり、消費税の免税事業者(※2)は納める必要がありません。

ちなみに、これが益税と言われる利益になっており、問題視されています。

そもそもインボイスってなに?

インボイスとは前述の通り、「適格請求書」のことです。

『適格請求書とは、「売り手が買い手に対し、正確な適用税率や消費税額等を伝えるための手段」であり、一定の事項が記載された請求書や納品書その他これらに類する書類を言います』(引用元:国税庁の資料)

この適格請求書を利用した、仕入れ額控除の要件とは「適格請求書発行事業者」から発行された「適格請求書等」を保存することです。(引用:国税庁資料2ページ目)

つまり、適格請求書である場合だけ、消費税を差額分で納めることができるということです。

上の図でいうと、仕入先が適格請求書を発行できない事業者の場合、仕入税額控除が適用されないため、100円を納める必要があります。

対して、「適格請求書発行事業者」とであれば仕入税控除が適用されるため、これまで通り50円で済みます。

インボイス制度に良いイメージがないのは、これが増税に繋がることはもちろん、適格請求書を発行できないと今後の取引に大きな影響が出るのかもしれないという不安があるからでしょう。

適格請求書には何を記載する?

1.適格請求書発行事業者の氏名または名称及び登録番号

2.課税資産の譲渡等を行った年月日

3.課税資産の譲渡等に係る資産または役務の内容

4.課税資産の譲渡等の税抜き価格または税込価額を税率ごとに区分して合計した金額及び適用税率

5.税率ごとに区分した消費税額等

6.書類の交付を受ける事業者の氏名または名称(引用元:国税庁資料9ページ目)

適格請求書発行事業者になるメリット

適格請求書を発行するためには「適格請求書発行事業者」になる必要があります。

ここでは、「適格請求書発行事業者」になるメリットとデメリットを整理します。

メリット1: 適格請求書発行事業者は制度開始後も取引の継続が見込める

繰り返しになりますが、適格請求書発行事業者でないと「適格請求書」を発行できません。

前述の通り、適格請求書を発行できない取引先の請求書では「仕入税額控除」ができないため、事業者は多く納税しなければならないことになります。

「適格請求書を発行できる取引先に変更しようか」と判断されることが容易に想像できます。

今後同じようなサービスを提供している取引先であれば適格請求書を発行できる取引先と取引したいと考えられる可能性が高いのです。

メリット2: 電子インボイスの送付や保管が認められている

電子インボイスとは適格請求書の内容を電子データで提供したもののことです。

軽減税率の導入などで複雑になった税率計算を電子化して透明性を高め、ミスや不正を防ぐために電子インボイスが認められています。

適格請求書発行事業者になるとこのような電子インボイスの送付や保管が認められています。

請求書等の会計書類は電子帳簿保存法(国税庁HP)で保存することが義務付けられていますので電子インボイスを利用して保存できることはメリットの一つと言えます。

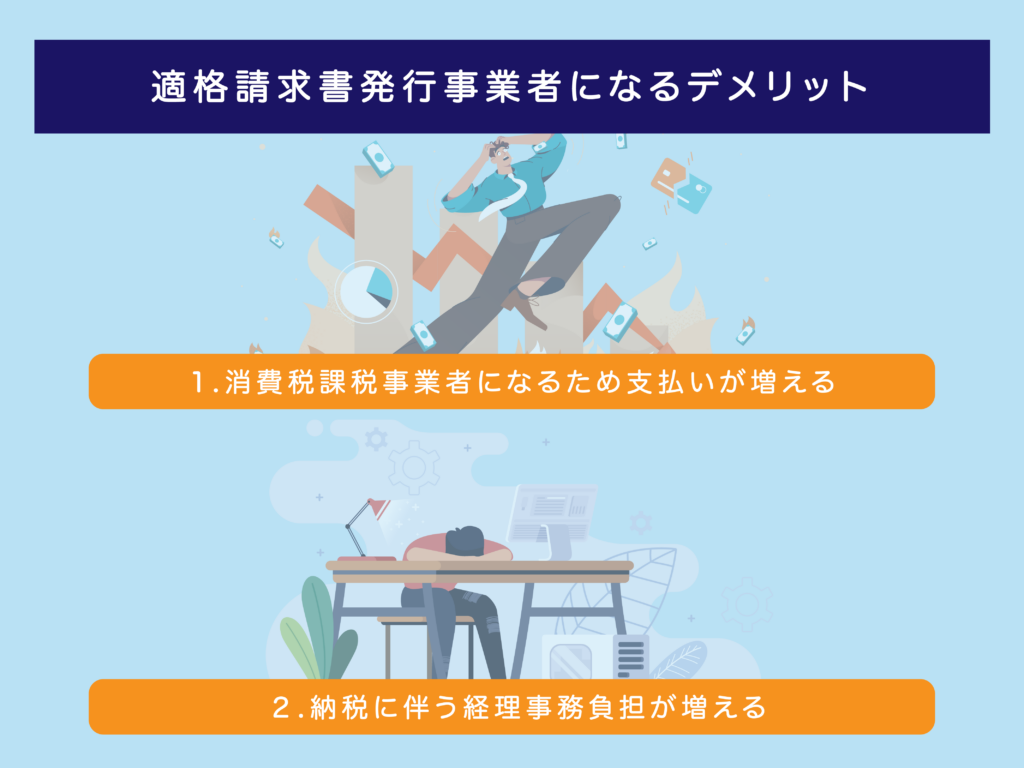

適格請求書発行事業者になるデメリット

デメリット1:消費税課税事業者になるため支払いが増える

適格請求書発行事業者になるためには消費税の課税事業者になる必要があります。

元々免税事業者だった場合は支払い義務がなかった消費税の支払いが新たに生じることになります。

益税がなくなることで支払いが増える点がデメリットのひとつです。

デメリット2:納税に伴う経理事務負担が増える

免税事業者の場合は消費税を納める必要がありませんので計算する必要がありませんでした。

しかし、消費税の課税事業者になると仮払消費税と仮受消費税を集計して計算することが必要になります。課税事業者であっても適格請求書の要件を満たす請求書を作成する必要があります。

つまり事務負担が増えることになります。

適格請求書発行事業者になるかどうかはこれらを踏まえて検討する必要があります。

しかしながら事業拡大していくつもりであれば、課税事業者になることは避けては通れません。この機会に前向きに検討することをオススメします。

請求書発行手続きが必要

消費税の課税事業者の場合はe-taxや郵送にて適格請求書発行事業者の登録申請書を提出する必要があります。(参考:国税庁資料2ページ目)

免税事業者の場合は、適格請求書発行事業者になる前に課税事業者になるための手続きをする必要があります。「消費税課税事業者選択届出書」を提出する必要があります。(参考HP)

制度開始までに登録したい場合の期日は?

令和5年10月1日(2023年10月1日)から制度が始まりますので、そのときまでに適格請求書発行事業者になりたい場合はその年度開始までに手続きを済ませておく必要があります。

ですので令和5年3月31日を期日に登録しておきます。

【新制度対応】請求書の電子化にペイトナー請求書がオススメ

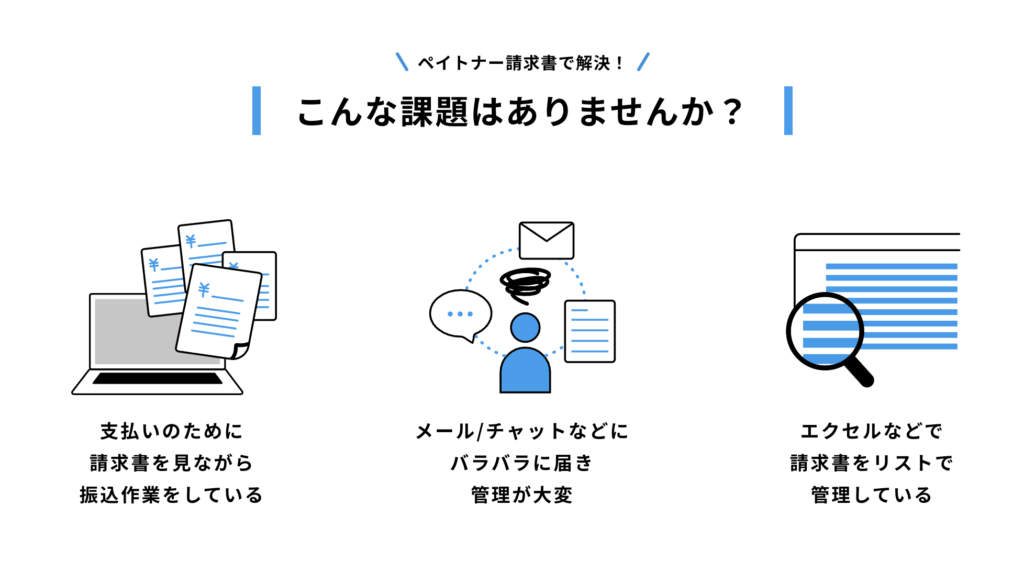

請求書処理の自動化・効率化を叶える「ペイトナー請求書」をご紹介します。

ペイトナー請求書は、以下のような面倒な経理業務を請け負い、業務の円滑化を支えます。

- メールで受け取った請求書を自動で保管

- AIと専属オペレーターで請求書を電子化

- 振込業務の自動化

「ペイトナー 請求書」とは?

「ペイトナー 請求書」は、請求書の管理・振込をすべて自動化することができる、クラウド請求書処理お任せサービスです。

電子帳簿保存法(※)にも対応し、法人の皆様が請求書を保管することを支援します。

ペイトナー請求書の特徴!解決できる課題とは?

請求書の電子保存がドラッグ&ドロップだけで完結!

ペイトナー請求書に請求書の画像ファイルをドラッグ&ドロップでアップロードすると、OCRという、画像認識AIの技術によって、自動でデータ化、自動保存を実現できます。

今まで、時間がかかっていた請求書の情報をエクセルなどにデータ入力する作業を大幅に短縮することが可能です。

振込まで自動化!

データ化した請求書情報から、支払いに必要な情報を読み取り、支払い期限までに自動で支払いを行います。

1件あたり5分かかる毎月の振込業務(弊社調査)が0分になるため、毎月、支払い作業が存在する事業者には、コスト削減の観点で非常にオススメです。

今なら「3分でわかる」無料資料を配布中!

ペイトナー請求書が気になった方には、無料資料を配布中です!

- 「ペイトナー請求書」の製品概要と主な機能

- 「ペイトナー請求書」を導入することによるメリット

- 「ペイトナー請求書」が選ばれている理由

この記事のまとめ!

今回はインボイス制度の概要についてご紹介しました。この記事をきっかけに、より理解を深めていただけたら嬉しいです。

最後までお読みいただきありがとうございました!

インボイス制度についてもっと詳しく知りたい方向けにオリジナルの資料を作成しましたので、ぜひ以下のフォームからダウンロードしてご利用ください!

制度を-基礎から徹底解説します!!.png)

期間の2年で準備すべきこととは!-485x270.png)

(※1)消費税課税事業者とは?

消費税の納税義務のある事業者のこと。前々年の課税売上が1,000万円を超える場合。

(※2)消費税の免税事業者とは?

預かった消費税の課税が免除されている事業者のこと。前々年の課税売上が1,000万円を超えない場合。

基準の詳細に関しては国税庁のHPをご参照ください。