会社や個人事業主の資金繰り問題を救うファクタリング。しかし、お金を動かすときには必ずついて回るのが経理処理ですよね。「ファクタリングを利用してみたいけれど、その後の経理処理が難しそう…」「仕訳方法は?消費税はかかるの?」などと悩んでしまい、なかなかサ―ビスに手を出せない方も多いのではないでしょうか?今回は、ファクタリングを利用する際の障壁になりがちな「仕訳」の方法をわかりやすくご紹介します。

- ファクタリングの仕訳は2者間か3者間かどうかで変わる!

- ファクタリングの手数料は「売上債権売却損」として仕訳する!

- そして、ファクタリングには消費税はかからないよ!

目次

ファクタリングの種類について

そもそもファクタリングには、いくつかの種類があります。一般的なファクタリングとして、主に買取型ファクタリングと保証型ファクタリングが挙げられます。以下でそれぞれについて解説していきます。

買取型ファクタリング

買取型ファクタリングとは、保有している売掛債権を売却することで現金化できるというサービスです。その際、ファクタリング会社に手数料を支払う必要があります。

「売掛債権は持っているけど、振り込み自体は2か月先だからすぐに現金を手に入れられない」という場合に資金調達ができるサービスです。

保証型ファクタリング

保有している売掛債権について、回収できないということも考えられます。そういったことが起こった際に、保証してもらうサービスが、「保証型ファクタリング」です。こちらの仕訳方法については、損害保険に準じた形での仕訳となります。

ここからは主に買取型ファクタリングの仕訳について解説していきます。

買取型ファクタリングの仕訳方法とは?

買取型ファクタリングには、大きく分けて「2者間ファクタリング」と「3者間ファクタリング」の2種類があります。仕訳について解説する前に、ファクタリングとはそもそも何なのか解説していきます。

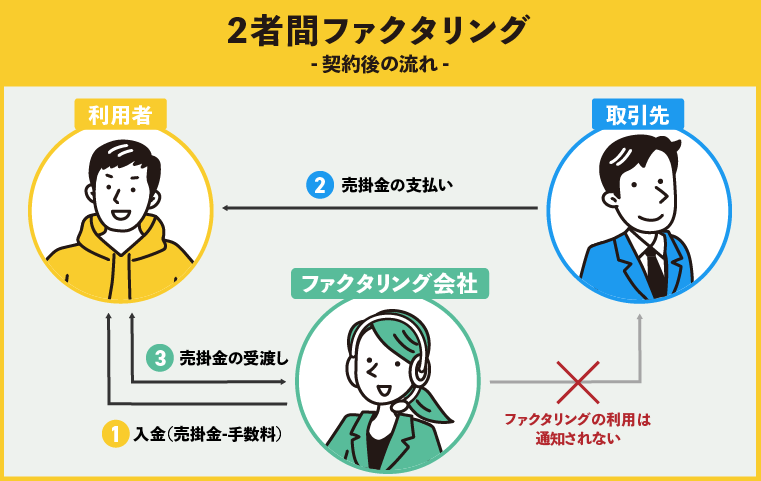

2者間ファクタリング

まず2者間ファクタリングとは、ファクタリング業者と利用者の2者間だけでやりとりをするファクタリングのことです。

業者が売掛の請求書を買い取って支払いを済ませたのち、最終的に利用者から売掛金を回収します。

2者間ファクタリングのメリットとしては、ファクタリングを使っているという事実が取引先に知らされないこと、そして資金化が迅速にできることです。

2者間ファクタリングの仕訳方法

それではまず、2者間ファクタリングの仕訳方法を見ていきましょう。先ほども触れた通り、利用者とファクタリング業者だけのやりとりになるので、審査が早く、即日入金されることがほとんどです。

今回は例として、100万円の売掛金がありファクタリングの利用手数料が10%かかると仮定します。取引先へ納品し請求書を発行した時点では、ファクタリングを利用しない場合と同様に「売掛金」を借方、「売上」を貸方に記入します。

| 借方 | 貸方 |

| (売掛金)100万円 | (売上)100万円 |

ここで2者間ファクタリングを契約し、ファクタリング業者からすぐに現金が振り込まれたときは、以下のような仕訳になります。

| 借方 | 貸方 |

| (普通預金)90万円 | (売掛金)100万円 |

| (?) |

まずは、借方の売掛金の項目を逆側の貸方へ移動します。ここで、相手科目(借方に対しては貸方の勘定科目、貸方に対しては借方の勘定科目)の借方に注目してください。ファクタリングを利用せず取引先から期日に入金があった場合は、そのまま普通預金の科目に100万円が計上されますが、ここでは満額の100万円ではありません。ファクタリングを利用すると利用手数料が引かれるので、差し引き後に振り込まれた金額を記載しなければならないからです。

今回の例では100万円の売上に対し、ファクタリング業者から手数料10%が引かれたあとの90万円が入金されるため、90万円を普通預金として借方に計上します。

次に、残りの手数料10万円については、「売上債権売却損」という科目で処理します。こちらは利用手数料と同義で「費用」のグループに該当するため、振込額の90万円と同じく借方に記入します。この売上債権売却損については、後ほど詳しく解説します。

| 借方 | 貸方 |

| (普通預金)90万円 | (売掛金)100万円 |

| (売上債権売却損)10万円 |

すると、借方と貸方の合計金額が100万円で一致しますね。これで、2者間ファクタリングの仕訳は完成です。新しい科目が登場したので少し難しく感じるかもしれません。しかし、ファクタリングなしで仕訳した場合の借方の内訳を変えただけ、と考えれば簡単です。

3者間ファクタリング

一方の3者間ファクタリングとは、ファクタリング業者が利用者から売掛請求書を受け取ったのち、取引先企業に承諾を得て契約を結び、売掛金は取引先から直接回収する契約形態です。

3者間ファクタリングのメリットは手数料が安い傾向にあることです。なぜなら、売掛金を取引先から直接回収するため貸し倒れリスクが少ないとみなされるからです。ただしファクタリングを使っていることが取引先に知られることで、利用者の財政状況に懸念が生まれ、今後の信用に関わる可能性もあります。取引先との関係性によって、利用するかどうか判断しましょう。

このように、それぞれ資金調達の手順やスピードが異なるため、仕訳方法も変える必要があります。

仕訳方法については次項で詳しく説明します。

3者間ファクタリングの仕訳方法

次に、3者間ファクタリングを利用した場合の仕訳方法です。3者間ファクタリングは、2者間ファクタリングと違って取引先も手続きに加わります。

利用する際には取引先への承諾と通知が必要になるため審査に時間がかかり、契約から入金までに数日間を要することがほとんどです。そのため、3者間ファクタリングの仕訳は、少し手順が増えます。

まず、売上が発生した時点での仕訳は、2者間ファクタリングの場合と同じです。

| 借方 | 貸方 |

| (売掛金)100万円 | (売上)100万円 |

ここで3者間ファクタリングの場合は、売掛の請求書を売却してから入金されるまで「契約しているが現金が入っていない」という、どっちつかずの状態で数日間待たなければなりません。こうしたタイムラグを埋めるための仕訳で加わるのが「未収入金」という項目です。

未収入金の意味合いとしては、「まだ回収していないが後に現金化されるお金」です。のちに現金化される未収入金は「資産」に分類されるため、借方に記入します。

| 借方 | 貸方 |

| (未収入金)100万円 | (売掛金)100万円 |

そしてファクタリング業者から入金があった際には、以下のような仕訳になります。

「未収入金」が現金化して回収されるため、資産の減少とみて貸方に移動させ、相手科目には2者間ファクタリングのときと同様に、振込額の90万円と「売上債権売却損」として10万円の手数料を計上します。

| 借方 | 貸方 |

| (普通預金)90万円 | (未収入金)100万円 |

| (売上債権売却損)10万円 |

この「未収入金」という科目については、入金があるまでの数日間しか使わないケースが多いので、「仕訳しなくても良いのでは?」と思うかもしれません。しかし入金までの期間中に決算があるときなどは、仕訳せずに放っておくと宙に浮いたお金ができてしまいます。そのため、上記のように仕訳をしておく必要があるというわけです。

ファクタリングの仕訳で注意すべき会計処理

手数料は「売上債権売却損」で仕訳する

先ほども紹介しましたが、ファクタリングの利用手数料は「売上債権売却損」という科目で処理します。こちらの意味合いも知っておきましょう。

ファクタリングは業者に「売掛債権を譲渡する」という金融商品の取引になります。ここで業者から入金があった時点では、利用手数料が引かれたあとの「元の金額より少ない」金額になっているため、売掛債権を売買したときに「損」が生じた、という考え方になります。

先ほどの例であれば、100万円の売掛債権を売ったのに90万円しか振り込みがなかった、つまり10万円の手数料分の損をした、ということになりますよね。そのため、ファクタリングを利用して発生した手数料については、「売上債権売却損」という特殊な名目で記入するのです。

ファクタリングに消費税はかからない

ファクタリングの会計処理をする際にやはり気になるのが消費税です。結論から言うと、ファクタリングに消費税はかかりません。理由として、ファクタリングは「金融商品の売買」にあたるからです。通常の商品を売買したときは必ず消費税がかかりますよね。しかし、例外的に消費税が非課税になるものがあります。その1つが金融商品なのです。

株や債券などの有価証券や保険など、金融取引についてはその性質上課税をするになじまないとして非課税になっています。同じくファクタリングも「売掛債権」という金融商品の売買なので、非課税取引に当たるというわけです。つまり、ファクタリングを利用するにあたって、発生するのは売掛債権の金額に対する手数料のみということです。また、その際に発生する手数料に対して課税されることもありません。

例えば、100万円の売掛債権を手数料10%のファクタリングで取引した場合、手数料は単純に100万円×10%で、ちょうど10万円になります。しかし残念ながらファクタリング業者の中には、知識がない利用者に対し、あえて消費税を課税してくる会社もあります。もしファクタリング業者が消費税を上乗せして請求してきた場合は、悪質な会社の可能性が高いです。必ず利用明細書等をチェックし、不明な差し引き金額があったり手数料が不当に高かったりする場合は、注意しましょう。

現金入金までに決算期末をまたぐ場合

先ほど述べた通り、基本的に帳簿は発生主義で処理をするので、掛けで売り上げた場合、実際に現金が入っていなくとも「売上」として扱われます。このとき売掛金が取引先からすぐに入金されれば問題ありませんが、入金までに時間がかかってしまうと決算期末をまたいでしまうケースもあるでしょう。つまり、売上は上がっているけれど会社に現金がないという状態で決算が来るということです。

このときに注意しなければならないのが、税金です。税金は、実際にある現金ではなく帳簿上の「売上」に対して課税されます。そのため、「現金がまだ入っていない」という状態でも売上にかかる税金を一旦支払わなければならないので、注意しましょう。このように、売上の入金がないまま決算期末をまたいでしまうと、手許の現金が足りなくなるかもしれません。

そうしたタイミングでファクタリングを利用し、納税資金として現金を調達するのも良いアイデアですね。

発生主義と現金主義

ここで、仕訳において大切な「発生主義」と「現金主義」という2つの考え方を説明します。

発生主義とは

発生主義とは、名前の通り「発生ベースで処理をする」という意味です。実際に現金が動いたかどうかに関わらず取引が発生した時点で帳簿に記録する方法で、今まで紹介した仕訳方法は、全てこの発生主義で処理しています。例えば、掛けで商品を売り上げた場合、その瞬間に現金は入りませんが、取引自体は存在しているので「売上」として先に計上し、将来入るべきお金は「売掛金」として処理しておくというわけです。発生主義の特徴としては、取引規模の大きい帳簿が作成できること、そして、収支の状況や事業活動の内容を正しく把握できるということです。

現金主義とは

一方の「現金主義」とは、「現金ベースで処理をする」という意味で、実際に現金が入ったタイミングで帳簿に記録する方法になります。それに対して現金主義は、規模が小さくとも安定した帳簿になり、処理も簡単であるという特徴があります。

このように、発生主義と現金主義、どちらを使用する場合でもメリットはありますが、基本的には発生主義のほうで会計処理をするのが良いでしょう。なぜなら、掛け取引の場合は現金が入るまで帳簿に仕訳がされないため、正しい損益計算書にならないからです。そのため、納税申告を行う際に使用する帳簿も発生主義で処理しなければならないと決まっているのです。ただし、社内レベルの帳簿は現金主義で作成することもできるので、「黒字倒産(利益はあるのにキャッシュがない状態)」を防ぐために作成しておくのも良いでしょう。ちなみに、この「発生主義」と「現金主義」は、取引ごとに使い分けるということはできません。

仕訳方法をコロコロ変えてしまうと帳簿に一貫性がなくなり、会社の状態を把握しづらくなってしまいます。そのため、最初にどちらか1つの方法を選んで仕訳をし続けなければなりません。

「売上債権売却損」の項目がない場合について

ファクタリングの手数料は基本的に「売上債権売却損」の科目で処理をします。理由として、ファクタリングを利用していることが帳簿を見てすぐにわかるようにするためです。

ただし、使用する会計ソフトによっては「売上債権売却損」がないこともありますよね。その場合は、別の科目で代用することもできます。使っても良い科目としては「雑損失」「支払い手数料」「割引料」「債権割引料」などがあります。

ただしこちらの科目は、「売上債権売却損」がどうしても使えない場合だけ、選択するようにしましょう。中には、明らかにファクタリングを利用しているとわかる表記を帳簿に残したくないので「売上債権売却損」と書かずにあえて別の科目を使っているケースもあるようです。しかしこの方法を取ってしまうと、後々税務署に怪しまれる可能性があるためお勧めはできません。

【フリーランス/個人事業主の方】

LINEで税金/節税💰のストレス解消します!

オトクな最新情報を週1配信📱!

\10秒で簡単🎶 登録者2万人超!/

フリーランス/個人事業主へ!

LINEで税金/節税の悩み解消!

最新情報を定期配信📱!

\10秒で簡単🎶 登録者2万人超!/

まとめ

いかがでしたか?ファクタリングの仕訳については複雑なイメージがあったかと思いますが、パターンも限られていますので一旦覚えてしまえば意外と簡単です。

ぜひ仕訳の方法や注意点をマスターして、ファクタリングを事業の資金繰りに活用してみてはいかがでしょうか。

- ファクタリングの仕訳は2者間か3者間かどうかで変わる!

- ファクタリングの手数料は「売上債権売却損」として仕訳する!

- そして、ファクタリングには消費税はかからないよ!

).png)

-485x306.png)

-485x306.png)

\ お金の不安、LINEで減らそう! /

フリーランスのための

「知って得する情報」を毎週配信中!

✅ 節税&経費のコツ

✅ 補助金・助成金の申請ガイド

✅ 最新の法律情報

\ LINE登録2.5万人突破! /