近年注目の資金調達法・ファクタリング。しかし、ファクタリングを利用するときに不安なのが「審査に通るのか」ということではないでしょうか?今回は、ファクタリング審査の意外な基準や注意点、スムーズに通過するための対策までご紹介します。

- 請求書買取サービスである『ファクタリング』の審査で一番大切なことは、売掛先(取引先)の信用力!

- 審査通過のためには、書類に不備がないか確認したり、適切な金額を提出することなどがポイント!

- 急ぎの場合は、最短10分で現金化できる『ペイトナー」の利用がおすすめ!

目次

ファクタリングとは

ファクタリングとは、売掛債権の買い取りサービスです。債権を売却すると、ファクタリング会社から手数料が引かれて入金されるシステムになっています。支払い期日前の債権を即時現金化できるため、資金繰り対策として非常に便利です。

ファクタリングの審査基準

まず、ファクタリングの審査で特に重視されるポイントを紹介します。それぞれの重視されるポイントに、ファクタリングならではの理由があります。

売掛先の信用力

ファクタリングの審査基準の中で最も重要なものは、売掛先の信用力です。なぜなら、ファクタリング会社が資金を回収できるかどうかは、売掛先次第だからです。ファクタリングは売掛債権の売買のため、たとえ利用者に支払い能力がなくても、売掛先が約束通り売掛金を支払ってくれれば問題ありません。そのため、利用者自身よりも売掛先が重点的に審査されるのです。

売掛債権の支払期日

売掛債権の期日も審査の対象になります。支払い期日は、ファクタリング会社にとって、先払いした売掛金を回収できる期日になります。つまり、長ければそれだけファクタリング会社の負担も大きいのです。また、支払い期日が長いと、その間に売掛先が倒産する可能性も出てくるため、回収できないリスクが高くなります。いずれにせよ、支払期日は短いほうが好まれます。

利用者自身の社会的信用

先ほど述べた通り、ファクタリングで審査の対象になるのは売掛先であり、利用者自身の業績や財務状況は重視されません。しかし、利用者自身が信頼できる人かどうかについては、最低限審査されることを念頭に置いておきましょう。というのも、ファクタリングを不正利用されてしまっては困るからです。取引先と示し合わせて架空の請求書を作ったり、売掛金をファクタリング会社に返さず持ち逃げするなどのケースがあります。そのため、利用者の身元や過去に重過失がないかなどの情報はチェックされます。

債権の質

ファクタリングの対象とする売掛債権の質も重要です。ファクタリング会社は、譲渡された売掛債権が不良債権ではないか、つまり確実に回収できる債権かどうかをチェックします。チェックされるポイントは次のような点です。

二重譲渡ではないか

二重譲渡とは、1つの債権を複数のファクタリング会社へ売却し不正に資金を得ることです。特に、売掛先に承諾を得ない2者間ファクタリングにおいて二重譲渡はよく起こるため、2者間ファクタリングの審査では、重点的にチェックされます。二重譲渡は紛れもない犯罪なので、絶対にやめましょう。

売掛債権の金額

売掛金の金額が不自然に大きい、または小さいことも問題です。債権の偽造や、資金の持ち逃げの可能性が高いと見られるからです。

書類自体に不備がないかどうか

当然ですが、売掛債権自体がしっかりしたものでなければ審査がスムーズに進まないことがあります。記載すべき事項が漏れていたり、矛盾があったりすると、債権の偽造を疑われてしまいます。いずれにせよ、書類に不備が多いと印象は良くないので、申込み前に整えておく必要があります。

ファクタリングならではの審査特徴とは

ファクタリングの審査は、他の資金調達法とは様々な点で異なっています。融資やローンの審査では必要とされることが多い項目が含まれないなど、メリットも多いのでぜひ知っておきましょう。

審査の対象が売掛先

先ほどもお話したように、ファクタリングにおける審査の対象は売掛先になります。逆に言えば、利用者自身の業績や経済力などは重視されないということです。例えば融資やカードローンの審査では、利用者の財務状況や借入状況がネックになります。しかしファクタリングでは、利用者の決算状況が悪かったり、信用情報に傷があったりする場合でも、審査に通る可能性が高いのです。他の借入サービスで審査に落ちてしまった際にも、利用しやすい資金調達法と言えるでしょう。

審査時間の短さ

銀行融資の一般的な審査期間は数週間〜1ヶ月ほどですが、ファクタリングの場合、おおよそ1週間以内で審査が完了することが多いです。その理由として、貸付のように利用者の返済能力を細かくチェックする必要がないことや、提出書類が少ないことが挙げられます。早ければ、申込から即日で審査・入金まで済むので、急ぎで資金調達したいときにはうってつけです。

担保・保証人が不要

融資やローンの審査においては、ほとんどの場合、担保や保証人が必要です。しかし、ファクタリングでは担保や保証人の設定は不要となります。なぜなら、ファクタリングは、貸金ではなく債権の売買にあたるからです。担保となる資産の準備や保証人をお願いしなくてよいので、より手軽に使えるサービスと言えます。

審査通過のためのコツ3選

では、ファクタリングの審査に通りやすくするためにはどうすればよいのでしょうか?具体的には、以下のようなことを意識しましょう。

信用度の高い売掛先との債権を通す

繰り返しになりますが、ファクタリングの審査対象は売掛先です。それゆえ、信用度の高い売掛先との債権は審査に通りやすくなります。信用度の高い売掛先とは、以下のような事業者です。

法人である

まず、個人よりは法人の取引先のほうが有利です。どうしても、個人は法人よりも不安定だとみなされてしまうため、なるべく法人との取引で利用すると良いでしょう。

大企業や有名企業など

やはり、誰もが知っている大企業は社会的信用があるので、審査にも通りやすいです。また、国や地方自治体なども安定性があるとみなされるため、優遇されます。

業績が好調である

当然ですが、財務状況の良い企業は破綻の可能性が低く回収リスクも低いので、ファクタリングの審査にもスムーズに通ります。

利用者と継続的取引がある

取引履歴が長い売掛先の債権も審査に通りやすいです。何度も支払った実績があるという安心感はもちろんのこと、利用者と共謀し、偽造などの詐欺行為をする可能性も低いとみなされるからです。単発の取引だからといって審査に通らないわけではありませんが、継続依頼の取引先よりは細かく審査されます。

書類不備を防ぐ

書類に間違いや漏れが多いのも、審査が難航する原因です。また先ほども述べた通り、そもそも内容が怪しいと判断された請求書は買い取ってもらえません。書類は正しいものを漏れなく提出し、内容について質問された際もすぐに回答できるようにしましょう。

利用者の事業規模に適切な利用金額にする

適切な利用金額を意識することも、審査を通過するためのポイントです。例えば、利用者の事業規模に対して債権の金額があまりにも大きいと怪しまれます。債権の偽造や、ファクタリングで得た資金の持ち逃げをするのではないか、と疑われるからです。

また、意外かもしれませんが、利用額が少なすぎるのも問題です。その理由は、ファクタリング会社のコストパフォーマンスの悪さにあります。売掛金が小さいと手数料が少なくなるため、ファクタリング会社の利益も僅かになりますが、手続きの手間やコストはかかります。そのため、あまりにも少額の場合、ファクタリング業者によっては審査に通らない可能性があります。

ファクタリングの種類による審査の違い

ファクタリングは、2者間ファクタリングと3者間ファクタリングに分かれます。それぞれ仕組みが異なるだけでなく、審査においてもいくつか違いがあります。ここからは、2者間ファクタリングと3者間ファクタリングの審査の特徴、そしてメリット・デメリットをお伝えします。

2者間ファクタリングと3者間ファクタリングの違い

最初に、両者の仕組みの違いを簡単に説明します。

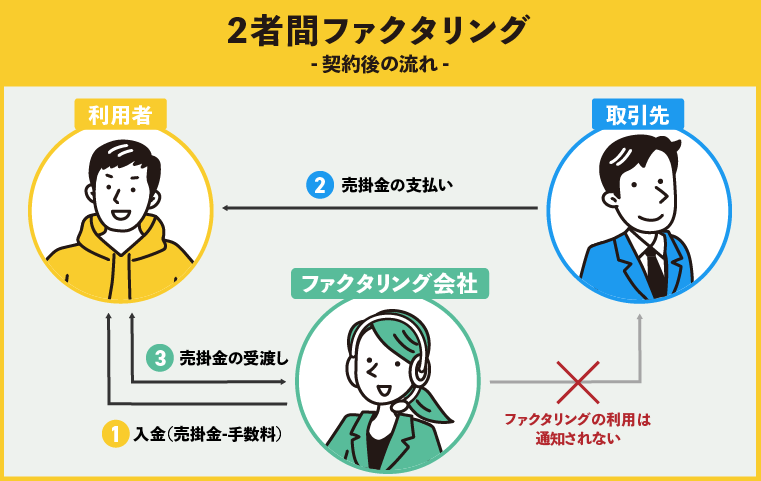

2者間ファクタリングとは

2者間ファクタリングとは、ファクタリング会社と利用者のみで手続きが完結するファクタリングです。

利用者がファクタリング会社に債権を売却し資金を得て、期日が来れば利用者自身がファクタリング会社へ支払いをします。そのため、売掛先にファクタリングの利用を知られる心配がないのがメリットです。一方で、ファクタリング会社にとっては、売掛金は利用者を通じて間接的に回収することになるため、回収リスクが高くなります。そしてそのリスクがある分、手数料が高くなったり、審査が厳しくなったりすることが多いです。

3者間ファクタリングとは

3者間ファクタリングとは、ファクタリング会社と利用者、に加え売掛先も手続きに関わるファクタリングです。

この形態では、ファクタリング利用前に売掛先への承諾と通知が必要となります。また、売掛金は、売掛先がファクタリング会社へ直接振り込みをするため、ファクタリング会社にとっては回収リスクが低くなります。

ただし、利用者にとっては、ファクタリングの利用が取引先に知られてしまうという難点もあります。

2者間ファクタリングの審査の特徴

2者間ファクタリングは、3者間ファクタリングと比較すると比較的審査が厳しい傾向にあります。2者間ファクタリングでは、ファクタリング会社が債権を買い取った分のお金を、売掛先ではなく利用者から回収しなければなりません。そのため、利用者が売掛金を使い込むなどで回収不能になるリスクが出てきます。その分、利用者の身元や信頼度に関しては、3者間ファクタリングよりも入念にチェックされることが多いです。

ただし、2者間ファクタリングは、審査スピードが各段に速いという強みがあります。仕組み上、審査の中で売掛先に通知・承諾を得る手間が無いからです。

3者間ファクタリングの審査の特徴

3者間ファクタリングは、2者間ファクタリングよりも審査に通りやすい傾向にあります。売掛先に利用承諾を取り、資金も売掛先から直接回収できるため、ファクタリング会社側のリスクが低いからです。2者間ファクタリングに申し込んでみたが審査に通らなかった、という場合でも3者間ファクタリングなら利用できる可能性があります。ただし、売掛先が審査プロセスに加わるため、2者間ファクタリングよりも入金までの時間がかかるというデメリットがあります。

また、売掛先に必ずしもファクタリング利用の承諾が得られるわけではないことを忘れてはいけません。万が一売掛先が拒否した場合、ファクタリングの利用自体ができないことを念頭に置いておきましょう。

審査に必要な書類

先述の通り、ファクタリングの審査では様々な点がチェックされます。しかし、口頭では審査項目を証明することができません。そのため、根拠としての書類が必要となります。

提出書類は会社によって違いますが、最低限準備すべきものは知っておきましょう。

本人確認書類

まず、本人確認書類は必須です。利用者自身には、財務状況よりも「詐欺をしないか」「常識のある使い方ができるか」など、良心的な企業や個人であることが求められます。そのため、身元の確認が取れなければ利用することができません。

求められる身分証明の種類はサービスによって違いますが、大抵は簡単に用意できるものばかりです。

その他 決算・収入関係書類

本人確認書と債権の証拠書類以外にも、サービスによって、様々な提出書類があります。会社によっては決算書類や確定申告書を求められます。また、直近の通帳の写しの提出により、売掛先との取引履歴を確認する場合もあります。こうしたお金や取引の流れがわかる書類は残しておくほうがよいでしょう。

ファクタリング会社を選ぶ際のポイント

ここまで審査の基準や通過のコツをお伝えしましたが、忘れてはいけないのが会社選びです。なぜなら、ファクタリング会社によって審査の基準や質は大きく違うからです。そこで、少しでも審査を順調に進めるために、どのような会社を選べばよいのか知っておきましょう。

審査のスピードが速い会社

まずは、審査がスピーディな会社を選ぶことです。ファクタリングは融資などの資金調達法と比べると審査スピードが速いですが、ファクタリング会社の間でもかなり差があります。即日で済む場合もあれば、1週間以上かかる場合もあります。また、審査が即日完了する会社の中でも、10分や半日など、時間単位で差が出ます。審査スピードが速いと資金がすぐ手に入るのはもちろんのこと、審査を待っている間の不安な時間も短くて済みます。ファクタリング会社のサービスサイトのみならず、口コミや実績をリサーチして確認しておくとよいでしょう。

オンライン完結する会社

オンラインで完結するファクタリングを利用するのもおすすめです。なぜなら、審査が楽に済むからです。対面で行うファクタリングの場合、書類の郵送や来店の手間があります。一方のオンラインファクタリングはパソコンがあればどこでも手続きができ、書類もデータで送付できるため、手間や時間が省けます。また、オンラインの審査はAIが行うので、人間が審査するよりも基準が明確で結果も早く出る傾向にあります。手軽かつ早く審査を済ませたいのであれば、オンラインで完結するサービスが良いでしょう。

必要書類が少ない会社

ファクタリングの審査において最も利用者の負担になることといえば、提出書類を揃えることでしょう。身分証明書や売掛債権であればすぐに準備できますが、決算書類や登記簿関係書類など、準備に労力がかかるものもあります。急ぎで資金調達がしたいのに、書類準備のせいで審査が遅れるのは時間がもったいないです。そして、必要書類の数はファクタリング会社によって大きな差があります。もちろん手数料との比較もありますが、なるべく提出書類が少ない会社を選ぶほうが、ストレスも少なくて済むでしょう。

対応が早くて柔軟な会社

ファクタリング会社の応対品質や臨機応変さも、大切なポイントです。例えば、問い合わせをしたのに返事が遅かったり回答が雑だったりする会社はおすすめしません。利用するにあたり、あらゆる面で煩わしい思いをするからです。また、審査の中で柔軟な対応をしてくれると、なお良いです。必要書類や契約書の記載事項など、ケースによって相談に応じてくれる会社だと審査もスムーズに進みます。いくつかの会社とコンタクトを取ってみて、相性の良い会社を選びましょう。

サービス紹介▼

『ペイトナー』とは、フリーランス、個人事業主、中小企業の皆様のお仕事の成果をこれまでよりも早くお手元に届ける事を目的としたサービスです。

お仕事を終え、取引先に送った入金前の請求書情報をご登録いただく事で、本来1〜3ヶ月後に入金されていた報酬を『ペイトナー』が前もってお支払いします。

このサービスの利用は、取引先に知られることはありません。

取引先から請求書に対してのお支払いが終わった後に、ペイトナーまで振込をいただきます。

\ 累計申込30万件超!/

\ 累計申込30万件超!/

まとめ

いかがでしたか?ファクタリングの審査は、決して通りにくいものではありません。また、会社や形態によっても審査の中身は様々なので、1度審査に落ちたからといって諦める必要もないのです。今回紹介したポイントや対策を踏まえて、ぜひ資金調達にファクタリングを役立ててみてはいかがでしょうか。

- 請求書買取サービスである『ファクタリング』の審査で一番大切なことは、売掛先(取引先)の信用力!

- 審査通過のためには、書類に不備がないか確認したり、適切な金額を提出することなどがポイント!

- 急ぎの場合は、最短10分で現金化できる『ペイトナー」の利用がおすすめ!

).png)

-485x306.png)

-485x306.png)

\ お金の不安、LINEで減らそう! /

フリーランスのための

「知って得する情報」を毎週配信中!

✅ 節税&経費のコツ

✅ 補助金・助成金の申請ガイド

✅ 最新の法律情報

\ LINE登録2.5万人突破! /