最近よく耳にするファクタリング。「資金繰りに役立つと聞いたけど、本当に安全なサービスなの?」と、興味はあるけれど利用を躊躇する方も多いのではないでしょうか?そこで今回は、ファクタリングが違法ではない理由と法的根拠を元に解説、そして安全に利用するポイントについてお伝えします。

- 最近よく聞く資金調達手段の「ファクタリング」は「報酬先払いサービス」の売買契約だから、違法じゃないよ!

- 取引先に秘密で利用できる「2者間」と手数料を抑えられる「3者間」の大きく2種類があるんだ。

- だけど、違法なファクタリング業者もあるから、利用する時はよ〜く注意してね!

【LINE登録者2.5万人突破!】

資金繰り、税金…悩みが尽きないあなたに📩

“フリーランスのお金ヒント”を毎週お届け!

✅ スキマ時間に読める

✅ 事業に活かせる知識

✅ 資金繰り・税金・保険 など

\週1配信!5秒で登録🎶/

\ LINE登録者2.5万人突破!/

資金繰り、税金…

悩みが尽きないあなたに📩

“フリーランスのお金ヒント”を毎週お届け!

✅ スキマ時間に読める

✅ 事業に活かせる知識

✅ 資金繰り・税金・保険

\週1配信!5秒で登録🎶/

目次

ファクタリングは法律に基づく安全な手段

結論として、ファクタリングは合法な資金調達手段です。その理由を法的根拠を元にに、以下で詳しく解説します。

ファクタリングは借入ではない!

ファクタリングとは、売掛債権の買取りサービスです。ファクタリング会社へ入金前の請求書を売却すると、手数料を引いた金額が入金される仕組みになっています。こうすることで支払いサイクルが長い請求書も素早く現金化できるというわけです。そのため、資金繰りが苦しいときには非常に便利なサービスとなっています。

ここで注意すべきは、ファクタリングはあくまで債権の「売買契約」であり、融資やローンなどの「借入」ではないことです。そのため、負債が増えることもなく、借入よりも手軽に利用できる資金調達手段と言えるでしょう。

ファクタリングが合法である法的根拠

ファクタリングで行われる行為は、2者間・3者間共に「売掛債権の譲渡契約」「売買契約」となっています。そして法律では、いずれの行為も自由に行ってよいということになっています。その裏付けとなる民法は、以下の2つになります。

売掛債権は譲渡できる

1つ目は、民法第466条が定める「債権の譲渡性」です。民法では、債権を第三者へ自由に譲り渡すことができる旨を定めています。民法第466条には、次のように記載があります。

債権は、譲り渡すことができる。ただし、その性質がこれを許さないときは、この限りではない。

【債権の譲渡性】第四百六十六条

「債権の譲渡」とは、債権者が持つ権利を第三者に譲り渡すことで、有償か無償かは問いません。つまり、売掛債権をファクタリング会社へ譲渡する行為は合法であるということになります。

売掛債権の売買契約が有効

2つ目は「売買契約」についての法律です。民法555条には次のようにあります。

売買は、当事者の一方がある財産権を相手方に移転することを約し、相手方がこれに対しその代金を支払うことを約することによって、その効力を生ずる。

【売買】第五百五十五条

売買契約の目的物として、機械・物品・建物・土地・債権・知的財産権などが挙げられます。ファクタリングはこの中の「債権」の売買にあたり、売買契約を結ぶことも許可されています。

【補足】国が推奨している資産調達法

ファクタリングは、国にも推奨されている資金調達手段である根拠として、2020年4月1日からの法改正が挙げられます。

先ほども述べた通り、ファクタリングは法律にかなった制度ですが、以前はなかなか広まりませんでした。その原因として『債権譲渡制限特約』というものがあります。債権譲渡制限特約とは、債権の譲渡を禁止・制限する特約で、契約時にこれが付加されている債権は自由に譲渡できない、という決まりのことです。

しかし、2020年4月の民法改正により、債権譲渡制限特約が付加されている契約でも、債権を譲渡できるようになったのです。改正後の民法には次のようにあります。

1. 債権は、譲り渡すことができる。ただし、その性質がこれを許さないときは、この限りではない。

2. 当事者が債権の譲渡を禁止し、又は制限する旨の意思表示をしたときであっても、債権の譲渡はその効力を妨げられない。

第四百六十六条

つまり、売掛先の同意がなくとも売掛債権が自由に譲渡できるということになります。また、この改正に至った背景として、経済産業省は次のように記載しています。

債権譲渡は、弁済期前に債権を売り渡して代金を得ることや、債権を担保に供し融資を受けることなどを目的とし、中小企業の資金調達のために行われることがあります。

しかし、改正前の民法の下では、債権者と債務者との契約に「譲渡制限特約」を付すことで債権譲渡を無効とすることができたため、債権者(中小企業等)の円滑な資金調達を妨げているという声がありました。

今回の改正は、このような実情に対応したものとなります。

出典:債権法改正により資金調達が円滑になります

このように、経済産業省も、法改正は柔軟な資金調達の後押しをするためだと公言しています。「弁済期前に債権を売り渡して代金を得る」という文言は、まさにファクタリングを指していますよね。さらに、経済産業省は、債権譲渡されたことを理由にして売掛先が契約の解除などをすることは「権利濫用」だとも述べています。

こうしたことから、政府もファクタリングの利用には積極的であり、安心してファクタリングを利用して良いと言えます。

2つの主なファクタリングの種類

ファクタリングには「3者間」と「2者間」の2つの形態があります。主な違いとして、売掛先が債権(請求書)の売買を承諾する過程があるかどうかということがあります。以下で、それぞれの図解とともに説明していきます。

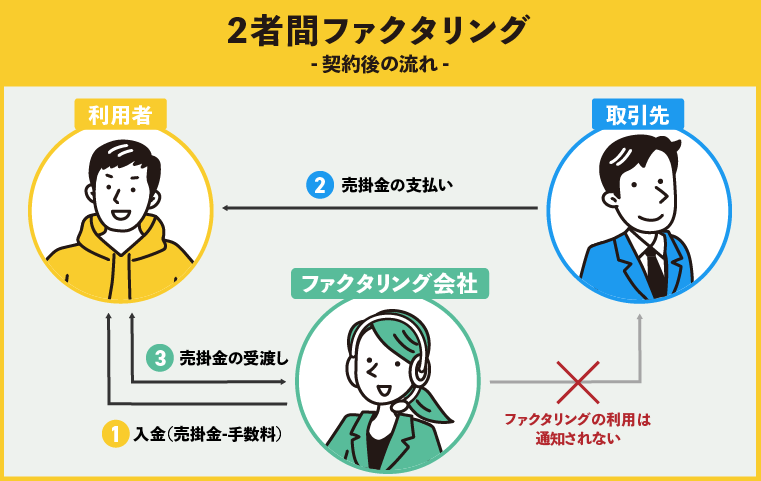

2者間ファクタリング

2者間ファクタリングとは、ファクタリング会社と利用者の間だけで取引が完結するファクタリングの形態です。流れは以下の通りです。

- 利用者がファクタリング会社へ売掛債権を譲渡し、手数料を引いた額が入金される

- 売掛先から利用者へ売掛金が支払われる

- 利用者からファクタリング会社へ売掛金を入金

特に2者間ファクタリングでは、売掛先の承諾なしに債権を譲渡するので違法ではないのかと不安に思われるかもしれません。しかし、債権を自由に譲渡・売買することは法律でもしっかりと裏付けがあります。

3者間ファクタリング

3者間ファクタリングとは、ファクタリング会社と利用者、そして売掛先の3者が取引に加わるファクタリングの形態です。以下の流れで取引をします。

- 利用者が売掛先に承諾を得たのち、ファクタリング会社に売掛債権を譲渡

- ファクタリング会社から利用者へ、手数料を差し引いた金額が入金される

- 支払い期日に、売掛先からファクタリング会社へ直接売掛金を入金

ファクタリングが違法と誤解される原因

前項でご説明した通り、ファクタリングは合法ですが、なぜ違法だというイメージがあるのでしょうか?その背景には、ファクタリングに対する理解不足と誤解があります。

違法な貸金業者だという勘違い

ファクタリングについて非常によくある勘違いが、「違法に貸金業を営んでいるのではないか?」というものです。貸金業者としての業務をするためには「貸金業登録」と言って財務局又は自治体に登録しなければならない制度があります。しかしファクタリング業者は貸金業登録をしている業者がほとんどないため、無登録で金銭の貸し借りをしている「闇金業者」だと思っている人がいるのです。しかし、これは全くの誤解です。なぜなら、そもそもファクタリングは「貸金業」ではないため、貸金業登録を受ける必要がないからです。ファクタリングと貸金の違いは次の通りです。

| 貸金 | ファクタリング | |

| 担保・保証人 | 必要 | 不要 |

| 費用 | 利息 | 手数料 |

| 償還請求権 | あり(リコース) | なし(ノンリコース) |

| 貸金業登録 | 必要 | 不要 |

| 審査対象 | 利用者本人 | 売掛先 |

このように、ファクタリングと貸金には違いがたくさんありますが、特に覚えておくべきことは、「償還請求権」です。償還請求権とは、金銭債権の債務者が返済不能になったとき、利用者にその分の金銭を請求できる権利のことです。

これがある契約を「リコース」、ない契約を「ノンリコース」と言います。貸金はリコース、ファクタリングは基本的にノンリコースです。例えば、資金調達をしたあと、売掛先の企業が倒産して売掛金の回収ができなくなった場合の対応はそれぞれ以下のようになります。

| 貸金 | 利用者が借りた金銭を弁済する |

| ファクタリング | 利用者は売掛債権を売却して得た金銭を払い戻す必要はない |

ファクタリングに償還請求権がないのは、あくまで売掛債権の売買契約のため、回収できないリスクも含めて「買い取り」しているからです。逆に、償還請求権があるのにファクタリングを名乗る業者は無登録で貸金業を行っているケースがあります。違法なファクタリング会社の特徴について後述します。

手数料が高いから危ないサービスだという勘違い

これは融資などの貸付を受けた経験がある人にありがちな誤解です。一般的に銀行融資の金利相場が1%〜4%程度なのに対し、ファクタリングの手数料が相場は以下のようになっています。

| 2者間ファクタリング | 10〜20% |

| 3者間ファクタリング | 1〜9% |

特に2者間ファクタリングは、一度の取引で10%前後の手数料がかかるのが普通です。もちろん金利と手数料は一概に比較できませんが、融資やカードローンなどに慣れていると、10%の手数料は「少し高いな」と感じる方もいるでしょう。

しかしこの手数料は、ファクタリングの仕組みを考えればごく当たり前のことだと言えます。なぜなら、ファクタリングは融資と違って、債権の未回収リスクの全てをファクタリング会社が背負うことになるからです。融資のように担保や保証人もなければ償還請求権もないため、債権回収できなかった場合は基本的に金銭は回収できません。

特に2者間ファクタリングでは、売掛先を介さずに債権を買い取るためリスクが高くなっており、3者間ファクタリングよりも手数料が高い傾向にあります。利用者によっては売掛金が振り込まれても使い込んでしまい、ファクタリング業者まで入金されない可能性があるからです。

つまりファクタリングの手数料は、こうした業者が負うリスク分を考慮して計算されているということです。

代表的な違法ファクタリングと判例

ファクタリングではないにもかかわらずファクタリングと偽り、お金を騙し取ろうとする業者が少なからずいます。そこで、主に2つの違法ファクタリングの特徴とそれらの判例について、以下で詳しく説明します。

給与ファクタリング

「給与ファクタリング」とは、個人が勤め先から得る給料を、給料日前に一定の手数料を引いて現金化するサービスです。ファクタリングと仕組みが似ているため、騙されやすく注意が必要です。実際は貸金業と同様の構造であるにも関わらず、貸金業登録を受けていない闇金業者により運営されています。また、法外な利息の請求や、勤務先への執拗な取り立てが行われる可能性も高いです。過去に給与ファクタリングを利用した人は、年利換算で数百%になる利息の請求をされたり、勤務先で大声での取り立てが行われたりといった被害を受けています。

偽装ファクタリング

偽装ファクタリングとは、主に2者間で行われる違法な取引のことです。高額な手数料を差し引いて、売掛債権の買取り代金を支払わなければならない一方で、買主が債権回収のリスクを負わなないため、実際は貸付に該当します。

悪質なファクタリング業者の判例

東京地裁の判決(令和3年2月9日)では、給与ファクタリングは実質的に貸付であると判断され、貸金業法や出資法の対象とされると判断されました。このことから、給与ファクタリング業者が給与債権を譲渡し、買い戻しを求める取引は法律違反であり、利用者には返還義務がありません。最高裁の判断(令和5年2月20日)でも、貸付に該当するという判断が下されました。

参考:令和2(ワ)11883 不当利得返還請求事件 令和3年2月9日 東京地方裁判所

令和4(あ)288 貸金業法違反、出資の受入れ、預り金及び金利等の取締りに関する法律違反被告事件 令和5年2月20日 最高裁判所第三小法廷 決定 棄却 札幌高等裁判所

そうしたことを踏まえ、近年は金融庁も「給与ファクタリングに関する注意喚起」を呼びかけています。「給与ファクタリング」には、くれぐれも手を出さないよう気をつけましょう。

違法なファクタリングの見分け方

給与ファクタリングのように、違法なファクタリングサービスを提供する会社は少なからず存在します。そこで、むやみに騙されないよう、違法業者の特徴を知っておきましょう。

近年、金融庁が「ファクタリングを装った違法な貸金業者に注意」という注意喚起を出しています。先ほども述べた通り、ファクタリングは債権の「売買契約」であり、金銭の「貸付」とは別物のため「貸金業登録」をする必要がありません。そこで、それを逆手に取り「ファクタリング」と偽って貸金業登録をせず、実質は違法に貸金業を営んでいる「偽装ファクタリング業者」が増えているのです。偽装ファクタリングの可能性が高い業者の特徴は次の通りです。

違法なファクタリングの特徴①:償還請求権がある

前項で説明した通り、貸金とファクタリングの大きな違いの1つに「償還請求権」の有無があります。こちらが、正しいファクタリングと違法ファクタリングを見分ける最も分かりやすい指標と言えるでしょう。

ファクタリングは債権の回収リスクも含めて債権を買い取る「債権譲渡契約」であり、回収リスクを負わない場合は「金銭の貸借」と判断されます。つまり、償還請求権が契約にありながらも『ファクタリング』と名乗っている業者は無登録で貸金業を行っている可能性が高いということです。

違法なファクタリングの特徴②:保証人や担保の設定を求められる

ファクタリングは売掛債権の売買であり、融資とは違うため、保証人や担保も本来必要がありません。契約の際にこれらの設定を求められた場合は、ファクタリングではなく違法な貸付業者の可能性があります。

違法なファクタリングの特徴③:利息や金利などを求める

こちらも混同されがちなのですが、ファクタリングと貸金の大きな違いとして、利息なのか手数料なのかということがあります。

ファクタリングの支払いには、「利息」や「金利」ではなく「手数料」になります。そもそも利息は借りたお金に対して一定の割合でかかるものなので、ファクタリングの契約で出てくる用語ではありません。契約の際に利息や金利といった文言が出た場合は気をつけましょう。

違法なファクタリングの特徴④:手数料が異常に高い

ファクタリングの利用手数料が高すぎるファクタリング会社は要注意です。『手数料が高い=違法』だとは言えませんが、あまりにも相場から離れた手数料を要求してくる業者は悪徳業者の疑いがあります。会社や売掛先の信用度によって変わりますが、ファクタリングの手数料相場は高くても20%までが妥当です。もし30%ほどの高い手数料を提示された場合は、違法業者の可能性が高いので契約を避けるのが無難です。

違法なファクタリングの特徴⑤:会社の所在や契約書が曖昧である

こちらはファクタリング会社に限らずですが、会社の所在や契約書がない、もしくは曖昧にしている業者は違法業者である可能性が高いです。なぜなら、トラブルが起こった際に雲隠れしたり、証拠を隠滅したりできるようにしているからです。

契約を結ぶ際には安易にサインをするのではなく、しっかり契約書の中身に目を通しておきましょう。特に、「債権譲渡契約」であることが明確に書かれているか、違法な貸金業者の使う「償還請求権」や利息を求める文言がないかなど、確認をしてから契約しましょう。

違法なファクタリングの特徴⑥:分割払いを提案される

ファクタリング会社に入金する場合は、売掛債権の売買契約で基本的に1回限りの取引になるため、原則一括払いとなります。善良なファクタリング会社は、ファクタリングの支払いを分割払いにすることは絶対にないため、契約や見積もりの際に分割払いを提案してきたら要注意です。

まとめ

以上のように、ファクタリングは決して違法ではなく、安心して利用できるサービスです。ただし、どのようなサービスにも違法業者は存在するので、しっかりと見極めてから契約することが大切です。

今回紹介したポイントを踏まえ、これからの柔軟な資金繰りに役立ててください。

- 最近よく聞く資金調達手段の「ファクタリング」は違法じゃないよ!

- 信用情報に傷をつけずに利用できる「報酬先払いサービス」の売買契約で、取引先に秘密で利用できる「2者間」と手数料を抑えられる「3者間」の大きく2種類があるんだ。

- だけど「給与ファクタリング」など、違法なファクタリング業者もあるから、利用する時はよ〜く注意してね!

-485x306.png)

-485x306.png)

\ お金の不安、LINEで減らそう! /

フリーランスのための

「知って得する情報」を毎週配信中!

✅ 節税&経費のコツ

✅ 補助金・助成金の申請ガイド

✅ 最新の法律情報

\ LINE登録2.5万人突破! /