みなさんはファクタリングをご存じですか?「最近よく聞くけれど、よくわからなくて手が出せない」という方も多いのではないでしょうか?実は、ファクタリングには、融資やカードローンにはない特別なメリットがあるのです。

- ファクタリングは「すぐに現金が手元に欲しい!」という方にオススメの資金調達手段だよ!

- 融資に比べて審査が通りやすい上に、オンライン完結で即日入金してくれるところもあるんだ!

- 手数料の安い3者間や取引先に内緒で利用できる2者間など、自分にあったファクタリングの利用を検討してみてね!

目次

他の資金調達方法と比較した時のファクタリングのメリット7選

ファクタリングには、他の資金調達手段にはないメリットがたくさんあるのです。特に、フリーランスや中小企業ならば絶対に知っておくべきポイントもあるので、ぜひチェックしてみてください。

素早く資金調達できる

まず、ファクタリングの圧倒的な強みは、「スピード感」です。フリーランスをしていると、急ぎでまとまったお金が必要になることがありますよね?例えば、パソコンなどの機材が故障した際には,、修理費や買い替え費用が必要になります。

また、税金の支払い金額が予想よりも大きくなったとき、「キャッシュが足りない・・・」と困ることもあるかもしれません。

そんなとき、資金調達の手段として真っ先に浮かぶのは、銀行の融資でしょう。しかし、融資の大きな問題点として、入金までに時間がかかるということがあります。審査から入金までの期間としては、最低でも1週間、長くて1ヶ月ほどかかるのが現状です。そんな問題を解決してくれるのが、ファクタリングです。ファクタリングを利用すれば、多くの場合、審査から振込まで即日で完了するのです。

将来計画している事業の資金調達など、長期的に必要なお金を借りるのには融資が適しています。一方で、「今すぐにお金が必要」という場合は、現金化が速いファクタリングが最適と言えるでしょう。

融資などに比べて手軽に利用できる!

ファクタリングはその手軽さにも定評があります。手軽さの理由は、大きく分けて2つあります。

1つ目は、基本的にオンラインで手続きが完結することです。自宅やオフィスで仕事の合間にサッと資金調達できるので、便利ですよね。

2つ目は、必要書類が少ないことです。資金を調達するとなれば、基本的に大量の書類を準備しなければならないイメージではないでしょうか。銀行融資の場合は、登記簿謄本や決算書類など、8〜10点ほどの書類を求められるのが一般的です。しかし、ファクタリングであれば、基本的に2、3点の少ない書類で済みます。提出書類は会社によって異なりますが、以下の3点が必要な場合が多いです。

- 売掛の請求書

- 一定期間分の通帳のコピー

- 身分証明書(運転免許証、マイナンバーカード、パスポートなど)

どれも比較的準備しやすいものになっており、ファクタリング会社によってはもっと少ない書類で済むこともあります。書類を準備するにも時間と労力が要るので、忙しい人には嬉しいポイントですよね。

多くの場合、オンライン完結が可能

先にも述べた通り、多くのファクタリングサービスではオンラインで手続きが完了します。

「オンラインだと対面よりも手続きがわかりにくいのでは?」と思う方もいるかもしれませんが、ウェブ上で担当者がメールやチャットで対応してくれるため、手続きに関する不明点があっても質問できます。

不安な方は、チャットサポートが充実しているファクタリング会社を選ぶとよいでしょう。

信用情報に影響しない

資金調達をする際にフリーランスが気になるのが、「信用情報」ですよね。カードローンや銀行の融資などは、会計処理上「借入金」に該当するため、何度も繰り返し利用すると、その後の信用に影響します。

一方のファクタリングであれば、利用しても信用情報に影響が出ません。なぜなら、ファクタリングは「借入」や「負債」にはあたらないからです。ファクタリングは、簡単に言うと売掛金の「売買」になります。売掛の請求書をファクタリング会社に売却すると、売掛金から手数料を差し引いた分のお金が振り込まれる、という仕組みです。つまり、売買契約であるファクタリングを利用しても、借入や負債の記録が残ることはないということです。

特にフリーランスや中小企業であれば、借入履歴を減らすことは非常に大切です。なぜなら、大企業の信用力に守られた会社員とは違い、信用情報がその後の生活にダイレクトに響いてくるからです。例えば、将来住宅ローンを組もうとした際や、いざ事業拡大のために多くの資金を調達しようとしたとき、過去のキャッシングの利用歴が障壁になることがあります。金融機関によっては、滞納がなくとも他に借入をしているだけで、融資を断られるケースもあります。また、帳簿に「負債」の項目があまりにも多いと、「危ない事業者」だという印象を持たれ、今後の取引に影響するかもしれません。

借入することで利用が厳しくなるローンも存在するため、売掛債権をお持ちの場合は、ファクタリングの利用を考えてみるもの良いでしょう。ちょっとした資金調達であれば、ファクタリングを使うことをおすすめします。

保証人や担保が不要

資金調達をするとなれば、一般的に「保証人」や「担保」が必要です。銀行等の融資を受ける際、実績が浅い中小企業やフリーランスは、これらの設定を求められることが多いのです。特に保証人を家族や友人にお願いするのは心苦しいので、できれば設定しなくて済むほうがよいですよね。

ファクタリングであれば、そんな煩わしさがありません。先にも述べた通り、ファクタリングは売掛債権の売買契約であり融資ではないので、当然、保証人や担保も不要になります。そのため、手間の面でも、気持ちの面でも楽だと言えるでしょう。

取引先に知られない

資金繰りに困っているという事実は、なるべく取引先に悟られたくないですよね。「不安定な事業者」というイメージがついてしまうと、今後の取引にも影響するかもしれません。しかし、ファクタリングであればそんな心配も無用です。利用条件にさえ気をつければ、第三者に知られることなくファクタリングを利用することができます。

人知れずファクタリングを利用するための条件は「オンラインファクタリング」であること、そして「2者間ファクタリング」であることです。

1つ目の条件である「オンラインファクタリング」とは、先ほども説明した通り、自宅や会社にいながら手続きが完了するファクタリングの形式です。そのため、取引先やその関係者などに手続きしている場面を見られる心配がありません。

そして2つ目の条件である「2者間ファクタリング」とは、利用者とファクタリング業者の間のみで完結するファクタリングの形態です。中には、取引先も手続きに加わる「3者間ファクタリング」もありますが、取引先に知られたくない場合は、必ず2者間ファクタリングを選ぶようにしましょう。

「2者間」と「3者間」の違いについては、後ほど詳しく説明します。

自社の業績が関係ない(審査が通りやすい)

ファクタリングは、審査が通りやすいのも特徴です。その理由として、利用者の財力や信用力が重要視されないことが挙げられます。

銀行などの融資における審査基準は、主に、債務者自身の財務状況です。

しかしファクタリングの場合、審査の対象になるのは、売掛先企業の業績や社会的信用になります。そのため、たとえ利用者自身の業績が悪くても、審査に通る可能性が高いのです。

また、利用者自身の過去の信用情報に問題があり融資の審査に通らなかった場合でも、ファクタリングであれば利用できることが多いです。実際、数年前にクレジットカードやカードローンの滞納履歴があったがゆえに融資の審査に落ちたフリーランスが、ファクタリングなら資金調達ができた、というケースはよくあります。ただし、取引先と結託した悪質な利用を防ぐため、身元についてはしっかりとチェックが入ります。

そのため、前項で説明した、基本的な身分証明は不備なく準備しておくようにしましょう。

[オトクに資金調達♪]

LINE登録すると!!

手数料最大5,000円off✅で

を利用できる🙆♀️!

\登録者1万人超、5秒でLINE登録!/

LINEではフリーランス必見の最新情報も定期配信中📱

【オトクに資金調達♪】

公式LINE登録すると!!

手数料最大5,000円off✅で

を利用できる🙆♀️

LINEでは知らないと損する最新情報も定期配信中📱!

2者間ファクタリングのメリット

ファクタリングの種類の1つである「2者間ファクタリング」。その特徴とメリットや使い方を解説します。

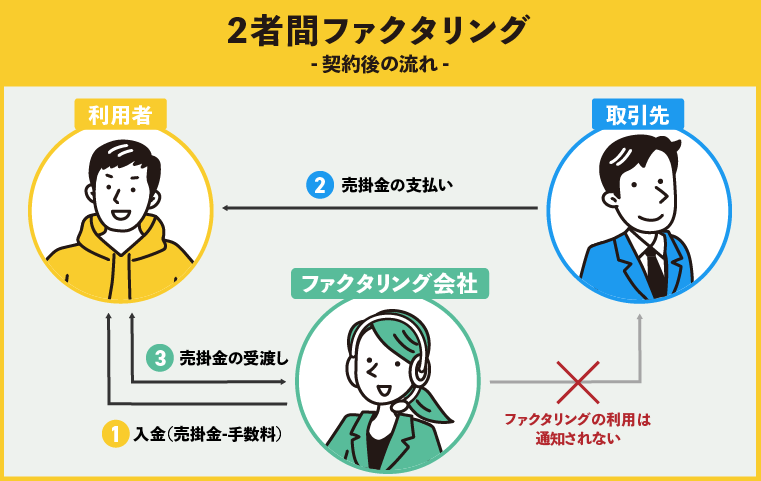

そもそも2者間ファクタリングとは

2者間ファクタリングとは、名前の通り、利用者とファクタリング事業者の2者間だけで手続きが完結するファクタリングのことです。

利用の流れとしては、以下の通りです。

- 利用者がファクタリング会社へ売掛債権(売掛請求書)を売却

- 利用者の口座へファクタリング会社から入金(手数料控除後の額)

- 利用者が取引先から売掛金を回収

- 利用者からファクタリング会社へ、回収した売掛金を入金

このように、取引先は直接手続きには加わらず、ファクタリング会社と利用者のみのやりとりになります。

現金化が速い

2者間ファクタリングの大きな魅力は、何と言っても現金化するまでのスピードでしょう。資金化が速い理由として、手続きに関わる事業者が少ないことが挙げられます。先ほども述べた通り、2者間ファクタリングは取引先への通知や承諾がいらないため、その分、審査・入金までのスパンが短くなるのです。2者間ファクタリングを扱っている業者の中には、正しい手順を踏めば、審査に出してから即日で入金してくれる業者もあります。

「とにかくすぐに資金調達がしたい!」というときには、2者間ファクタリングを選択すると良いでしょう。

取引先に知られない

取引先にファクタリングを使っている事実が知られないのも、2者間ファクタリングならではの特徴です。先ほども触れましたが、「資金繰りに難がある」という事実を取引先に知られると、場合によっては、今後の関係に溝が生まれる可能性がありますよね。しかし2者間ファクタリングを利用すれば、取引先が手続きに加わらないので、そうした心配は無用です。

ただし、売掛先からの入金があったのにファクタリング会社へ入金しなかったり、期日通りに支払いしなかったりといった場合は、確認のため取引先へ通知されることがあります。必ずルールを守って利用しましょう。

3者間ファクタリングのメリット

もう1つのファクタリングの種類は、「3者間ファクタリング」です。2者間ファクタリングにはないメリットや、利用時の注意点などを解説します。

そもそも3者間ファクタリングとは

3者間ファクタリングとは、利用者とファクタリング会社の他に、売掛先も手続きに加わるタイプのファクタリングです。

利用の流れは以下のようになります。

- 売掛先にファクタリングを利用することを通知・承諾を得る

- ファクタリング会社に売掛債権を売却する

- ファクタリング会社から利用者の口座に入金(手数料控除後の金額)

- 期日に売掛先からファクタリング会社に直接売掛金が入金される

このように、ファクタリングを利用する前に、取引先に許可を取るというプロセスが入ります。そのため、必ずファクタリング利用の事実を知られることになるのです。また、取引先に利用承諾をしてもらうと同時に、売掛金の振込先を変更してもらう手続きなどもお願いすることになるので、十分に理解を得てから契約しなければなりません。

手数料が安い

3者間ファクタリングの最大のメリットは、手数料でしょう。3者間ファクタリングは、2者間ファクタリングに比べて手数料率が低い傾向にあります。手数料が安い理由として、ファクタリング会社にとって売掛金が回収できないリスクが低いことが挙げられます。

2者間ファクタリングの場合は、ファクタリング利用者が売掛先からお金を回収し、ファクタリング会社へ入金するシステムになります。そのため、利用者が入金する前に売掛金を使い込むなどして、支払い不能になるケースがあるのです。

しかし3者間ファクタリングであれば、売掛先が直接お金を振込してくれるため、ほぼ確実に売掛金が回収できるのです。

ファクタリング会社にとってのリスクが手数料に反映されているということですね。

審査が通りやすい

3者間ファクタリングは、2者間ファクタリングよりもさらに審査が通りやすい傾向にあります。先にも述べた通り、3者間ファクタリングは取引先から直接売掛金を回収できるため、審査で見られるのは、売掛先の財務状況や業績のみになります。つまり、利用者自身に対する審査基準はかなり緩やかになるということです。

2者間ファクタリングで審査に通らなかった、という方は3者間ファクタリングに申し込んでみるとよいでしょう。

まとめ

以上のように、ファクタリングは、簡単に素早く資金調達ができるサービスです。特に審査の手軽さやオンライン完結できるといった要素は、現代のフリーランスや中小企業には嬉しいポイントではないでしょうか。

今回紹介したことを踏まえて、ぜひファクタリングを上手く活用してみてください。

ファクタリングは「すぐに現金が手元に欲しい!」という方にオススメの資金調達手段だよ!

融資に比べて審査が通りやすい上に、オンライン完結で即日入金してくれるところもあるんだ!

手数料の安い3者間や、取引先に内緒で利用できる2者間など、自分にあったファクタリングの利用を検討してみてね!

サービス紹介▼

『ペイトナー』とは、フリーランス、個人事業主、中小企業の皆様のお仕事の成果をこれまでよりも早くお手元に届ける事を目的としたサービスです。

お仕事を終え、取引先に送った入金前の請求書情報をご登録いただく事で、本来1〜3ヶ月後に入金されていた報酬を『ペイトナー』が前もってお支払いします。

このサービスの利用は、取引先に知られることはありません。

取引先から請求書に対してのお支払いが終わった後に、ペイトナーまで振込をいただきます。

\ 累計申込50万件超!/

\ 累計申込50万件超!/

-485x306.png)

-485x306.png)

\ お金の不安、LINEで減らそう! /

フリーランスのための

「知って得する情報」を毎週配信中!

✅ 節税&経費のコツ

✅ 補助金・助成金の申請ガイド

✅ 最新の法律情報

\ LINE登録2.5万人突破! /