近年、個人事業主やフリーランス、中小企業などスモールビジネスにとって、新しい資金調達方法として注目を集めているのがファクタリングです。しかし、審査に不安を抱き、「審査がないファクタリングを見つけたい」と考えている方もいるのではないでしょうか。

この記事では、ファクタリングの審査の仕組みについて詳しく解説するとともに、「審査がないファクタリング」が危険な理由を解説します。後半では、審査結果がすぐに分かる、安全なファクタリングサービスをご紹介します。

- 審査がないファクタリングは危険!

- 審査がないものではなく、「すぐに審査結果が分かる」ファクタリングを利用しよう!

- ペイトナーなら【即日】で審査結果が分かり、同時に入金が完了!

目次

ファクタリングとは

ファクタリングの仕組み

ファクタリングとは、資金調達方法の一種です。素早い資金調達が可能な点から、昨今利用者が増加しています。

個人事業主・フリーランス・中小企業などが、取引先相手に作成した売掛債権(≒請求書)をファクタリング会社に売却することで、資金を調達します。

売掛債権とは、取引先から受け取る代金を請求する権利のことです。これをファクタリング会社に売却することで、従来の資金調達方法である銀行融資やローンに比べて、スピーディに資金を調達することができます。

なぜなら、ファクタリングはあくまで売掛債権の「売却」であって、貸金業ではないからです。審査対象は申請者ではなく、取引先であることが一般的です。そのため、貸金業である銀行融資やローンよりも、審査にかかる時間が短いのです。

ファクタリングによって、取引先から報酬が入るより前に、報酬額を手に入れることができます。

ファクタリングの種類

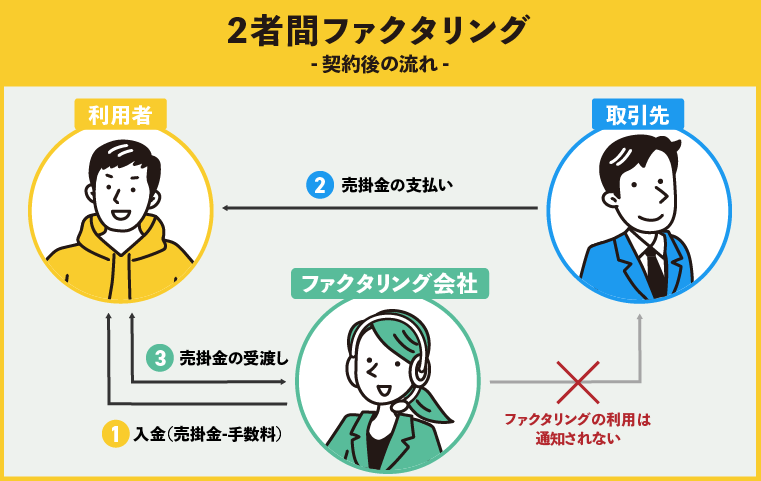

- 2者間ファクタリング

- 2者間ファクタリングは、利用者とファクタリング会社の2者だけで契約を結ぶ方法です。取引先企業にファクタリングの利用を知られることがなく、取引先の同意も不要なため、手続きがスムーズで迅速に資金を調達できます。ただし、3者間ファクタリングと比較すると、手数料が高くなる傾向があります。

- 3者間ファクタリング

- 3者間ファクタリングは、利用者、ファクタリング会社、そして取引先企業の3社で契約を結ぶ方法です。この方法では、取引先企業にファクタリングの利用を知らせ、承諾を得る必要があるため、資金調達に時間がかかることがあります。また、この方法では取引先に資金不足が知られるため、契約に影響が出ることを心配する人も多いです。しかし、支払いは取引先企業から直接ファクタリング会社に行われるため、利用者の負担は少なくなります。

ファクタリング利用の流れ

事業主は案件完了後、取引先に報酬を請求するための請求書を作成します。しかし、取引先から事業主に報酬が入るのは、案件完了後の1ヶ月〜数ヶ月後であることが多いです。報酬が入ってくるまでの間に資金不足に陥り、事業や生活が苦しくなる人が多いのが現状です。これを解決するのがファクタリングです。

- ①申請・審査

- ②ファクタリング会社からの振り込み

- ③ファクタリング会社への振り込み

①申請

必要書類を準備(各サービス会社によって異なります)、申請します。

申請後、審査結果を待ちます。審査の主な対象は、申請者の取引先です。事業の実態・経営状況などをもとに判断されます。

②ファクタリング会社からの振り込み

審査通過後、ファクタリング会社から申請額分の振り込みがあります。

③ファクタリング会社への振り込み

取引先からの報酬獲得後、ファクタリング会社に指定分の金額を振り込みます。一般的に、②で受け取った金額+手数料であることが多いです。

ファクタリングは、いつ誰が使うの?

ファクタリングの仕組みがお分かりいただけたところで、具体的には誰がどんなときに使うのでしょうか。利用例を見てみましょう。

ある個人事業主Aさんは、自分で仕入れた商品をB社に納品しています。

納品を終えた商品に対する代金をB社から30日後に受け取る予定ですが、すぐに支払わなければならない仕入れや人件費が発生したため、早急に現金が必要になりました。

このような場合、Aさんはファクタリングを利用して、売掛債権(B社宛ての請求書)をファクタリング会社に売却します。

ファクタリング会社は、申請額の価値をAさんに振り込み、その対価として手数料を受け取ります。

結果、AさんはB社からもらう報酬金額を予定よりも早めに受け取ることができました。これで急な仕入れや人件費を支払うことができたのです。

この例で、AさんはB社からの振込を待たずに必要な資金を確保することができました。このように、ファクタリングを利用して素早く資金調達をすることで、急な出費に対応することができるのです。

しかし、これはあくまでも一例です。設備投資・プライベートでの出費・納税など、ファクタリングを利用する人の目的は本当に様々です。

\ 請求書を早期資金化します✨ /

急な支払い・資金繰りにお悩みの方へ

🔶 完全オンラインで完結

🔶 即日入金対応

🔶 手数料固定10%!安心の価格設定!

\ 累計申込50万件超!/

\ 請求書を早期資金化✨ /

急な支払い・資金繰りにお悩みの方へ

🔶 オンラインで完結

🔶 即日入金対応

🔶 手数料固定10%!

\ 累計申込50万件超!/

ファクタリングの合法性

ファクタリングに関する取引は、2者間および3者間のいずれでも「売掛債権の譲渡契約」と「売買契約」として成立します。法律上、このような取引は自由に行うことが許されています。その根拠となる民法には以下の規定があります。

売掛債権の譲渡が可能

まず、民法第466条では「債権の譲渡性」について定めています。

債権は、譲り渡すことができる。ただし、その性質がこれを許さないときは、この限りではない。

【債権の譲渡性】第四百六十六条

この規定により、債権は第三者に自由に譲渡できることが明文化されています。よって、ファクタリングでの売掛債権の譲渡も合法であることが分かります。

売掛債権の売買契約の有効性

次に、民法第555条では「売買契約」について規定しています。

売買は、当事者の一方がある財産権を相手方に移転することを約し、相手方がこれに対しその代金を支払うことを約することによって、その効力を生ずる。

【売買】第五百五十五条

売買契約の目的物とは、機械・物品・建物・土地・債権・知的財産権などです。ファクタリングはこの「債権」の売買に該当し、売買契約を結ぶことが認められています。

政府の推奨する資金調達法

ファクタリングは、2020年4月1日に施行された民法改正により、さらに利用しやすくなりました。以前は「債権譲渡制限特約」により、債権の譲渡が制限されるケースがありましたが、改正後の民法では、たとえ譲渡制限特約があっても、債権を譲渡することが可能になりました。

債権は、譲り渡すことができる。ただし、その性質がこれを許さないときは、この限りではない。

2. 当事者が債権の譲渡を禁止し、又は制限する旨の意思表示をしたときであっても、債権の譲渡はその効力を妨げられない。

この法改正は、中小企業の資金調達を円滑にするためのものです。経済産業省も、「弁済期前に債権を売り渡して代金を得る」ことを推奨しており、ファクタリングはこれにあたります。

以上のことから、政府はファクタリングを安心して利用できる資金調達手段として推奨しており、企業にとっても有効な手段と認めていることがお分かりいただけるでしょう。

ファクタリングには審査が必要?

ファクタリングには審査が必要!

上で紹介した通り、ファクタリングは売掛債権の売買契約であるため、審査が必要ないと思う方もいるかもしれません。

しかし、ファクタリング会社にとっては、申請者の取引先が報酬の支払いを踏み倒したり、倒産したりするリスクをしっかり精査しなければなりません。

ここで重要なのは、主に審査されるのはファクタリング利用者ではなく、取引先(売掛先)だということです。申請者が原因で審査に落ちるのは、①反社会勢力の場合②以前、ファクタリング会社にサービス利用後の振り込みをしなかった場合などであることが多いです。

そのため、ファクタリング利用者の経営状況・信用情報はそこまで審査に影響を与えない可能性が高いといえます。

\ 請求書を早期資金化します✨ /

急な支払い・資金繰りにお悩みの方へ

🔶 完全オンラインで完結

🔶 即日入金対応

🔶 手数料固定10%!安心の価格設定!

\ 累計申込50万件超!/

\ 請求書を早期資金化✨ /

急な支払い・資金繰りにお悩みの方へ

🔶 オンラインで完結

🔶 即日入金対応

🔶 手数料固定10%!

\ 累計申込50万件超!/

審査がないファクタリングは危険!

もし審査がないファクタリング業者があれば、それは違法・危険な業者である可能性が高いです。審査のないファクタリングサービスは絶対に利用しないようにしましょう。

最近では、ファクタリング会社を名乗る詐欺も横行しているようです。金融庁も注意を促しているなので、少しでも怪しく思ったら誰かに相談し、しっかり調べましょう。

金融庁:「ファクタリングの利用に関する注意喚起」

即日で審査結果が分かるペイトナー!

ご紹介した通り、審査がないファクタリングは危険です。審査がないファクタリングを探すよりも、「すぐに審査結果が分かる」ものを見つけた方が良いでしょう。

ペイトナーの特徴3選!

ペイトナーは、累計申込件数30万件を突破(2024年12月)する人気の2者間ファクタリングサービスです。

【即日入金】【手間なし】【簡単】 という3つの特徴があり、ファクタリング業界の中でも圧倒的な人気を誇ります。

①【即日入金】審査・入金が終了する!

ペイトナーは、業界最速の審査スピードを誇り、即日で審査が完了します。審査が終わり次第、すぐに指定の口座に入金されるため、余計な待ち時間がありません。

営業時間内の申請であれば即日対応が可能です。平日の10:00〜19:00にお申し込みいただくと、当日中には審査結果の通知と入金が行われます。即日対応をご希望の方は、時間に余裕を持ってお申し込みください。

理由は与信アルゴリズムを日々強化し続けていることです。詳しくはこちらの記事でご覧ください。

➁【手間なし】提出書類は少なくて簡単!

ペイトナーでは、利用審査の際に事業計画書や決算書などの書類を提出する必要がありません。必要な書類は、①請求書、②本人確認書類、③口座の入出金明細の3つだけです。

また、新たに銀行口座を開設する必要もなく、簡単に手続きが進められるため、どなたでも気軽に利用できるサービスとなっています。

➂【簡単】面談不要!スマホ1台で完結!

ファクタリングサービスの中には、対面または電話での面談が必要なものがあります。

しかし、ペイトナーは、オンラインで全ての手続きが完結します。サービス会社まで出向く時間を確保するのが難しい方でも、手軽にご利用いただけるサービスです。

\ 請求書を早期資金化します✨ /

急な支払い・資金繰りにお悩みの方へ

🔶 完全オンラインで完結

🔶 即日入金対応

🔶 手数料固定10%!安心の価格設定!

\ 累計申込50万件超!/

\ 請求書を早期資金化✨ /

急な支払い・資金繰りにお悩みの方へ

🔶 オンラインで完結

🔶 即日入金対応

🔶 手数料固定10%!

\ 累計申込50万件超!/

実際にご利用になった方の中には、「お昼の休憩時間にスマホから申請している」という方もいらっしゃいます。

一方で、わからないことがあれば、チャットで質問をすることもできます。オンライン完結でもしっかりとコミュニケーションを取ることができるので、安心です。

まとめ

審査がないファクタリングは危険な可能性が高いです。

審査がないものではなく、「すぐに審査結果が分かる」ファクタリングの利用をお勧めします。

- ペイトナーは、審査はあるけどすぐに結果が分かるよ!

- 累計申込件数が30万件を突破する人気サービスだから、ぜひ使ってみてね!

\ 請求書を早期資金化します✨ /

急な支払い・資金繰りにお悩みの方へ

🔶 完全オンラインで完結

🔶 即日入金対応

🔶 手数料固定10%!安心の価格設定!

\ 累計申込50万件超!/

\ 請求書を早期資金化✨ /

急な支払い・資金繰りにお悩みの方へ

🔶 オンラインで完結

🔶 即日入金対応

🔶 手数料固定10%!

\ 累計申込50万件超!/

-485x306.png)

-485x306.png)

\ お金の不安、LINEで減らそう! /

フリーランスのための

「知って得する情報」を毎週配信中!

✅ 節税&経費のコツ

✅ 補助金・助成金の申請ガイド

✅ 最新の法律情報

\ LINE登録2.5万人突破! /